DeepSeek破局信貸難題,,神州信息助力五大核心場景智能化升級

- 發(fā)布時間:2025-03-19

- 來源:

- 大 中 小

- 打印

智能化發(fā)展正在驅(qū)動銀行信貸業(yè)務(wù)模式的變革,,現(xiàn)代商業(yè)銀行如何應(yīng)對挑戰(zhàn)?

當前,,銀行固有的信貸業(yè)務(wù)流程和模式正面臨三大挑戰(zhàn),,即:普惠金融領(lǐng)域的“非標準數(shù)據(jù)驗證難”、對公業(yè)務(wù)領(lǐng)域的“復(fù)雜風控穿透難”和零售業(yè)務(wù)領(lǐng)域的“效率與風險平衡難”,。

神州信息通過接入國產(chǎn)開源大模型DeepSeek,,成功研發(fā)“智能綜合信貸系統(tǒng)”。該系統(tǒng)依托DeepSeek大模型的強大能力,,實現(xiàn)了多模態(tài)解析,、動態(tài)建模與實時預(yù)警等能力提升,從而對信貸業(yè)務(wù)全流程進行精準決策與效率躍升。在具體應(yīng)用中,,系統(tǒng)重點聚焦于“非標數(shù)據(jù)轉(zhuǎn)化,、供應(yīng)鏈交易驗證、軟信息量化,、行業(yè)風險監(jiān)控,、客戶畫像精準營銷”五大場景,并在這些領(lǐng)域?qū)崿F(xiàn)了突破性進展,。

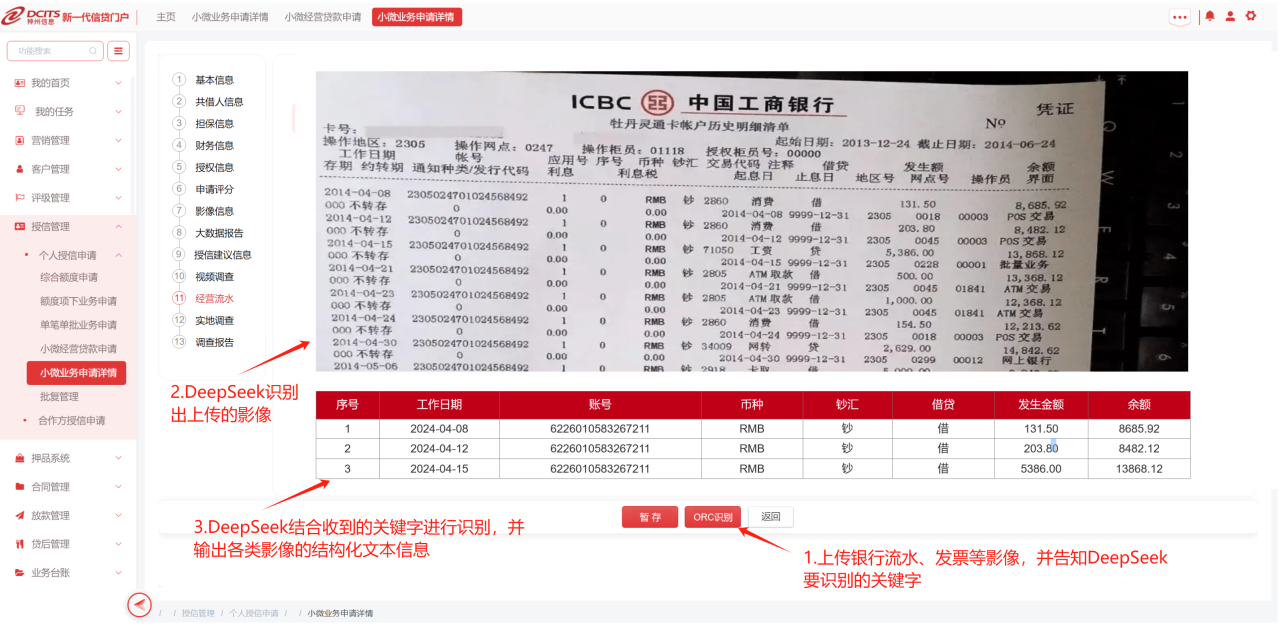

場景一:非標數(shù)據(jù)解析——破解普惠金融的“信息鴻溝”

聚焦痛點:銀行小微客戶普遍存在財務(wù)數(shù)據(jù)非標準化問題如:手寫賬本,、非電子化流水等,傳統(tǒng)OCR識別錯誤率高,,人工核驗耗時耗力,。

解決方案:多模態(tài)數(shù)據(jù)增強

圖像解析:通過集成DeepSeek-VL2多模態(tài)模型的OCR引擎,實現(xiàn)對模糊,、傾斜,、低分辨率手寫體文本的精準識別,如潦草筆跡的月收入數(shù)值提取等,,并結(jié)合DeepSeek-V3/R1的動態(tài)建模能力,,支持動態(tài)補全缺失字段。

多模態(tài)數(shù)據(jù)增強

語義理解:基于行業(yè)知識庫,,如餐飲業(yè)翻臺率,、零售業(yè)庫存周轉(zhuǎn)率等數(shù)據(jù)。從非結(jié)構(gòu)化文本,,如客戶“生意時好時壞”等描述,,提取量化指標,生成標準化經(jīng)營報告,。

語義理解

動態(tài)校驗:調(diào)用國家統(tǒng)計局行業(yè)基準數(shù)據(jù),,如區(qū)域人均消費水平等指標,自動校驗客戶填報數(shù)據(jù)的合理性,,如月收入顯著偏離行業(yè)均值時觸發(fā)預(yù)警,。

價值體現(xiàn):大幅縮短非標數(shù)據(jù)處理時間,提升小微客戶準入效率,。

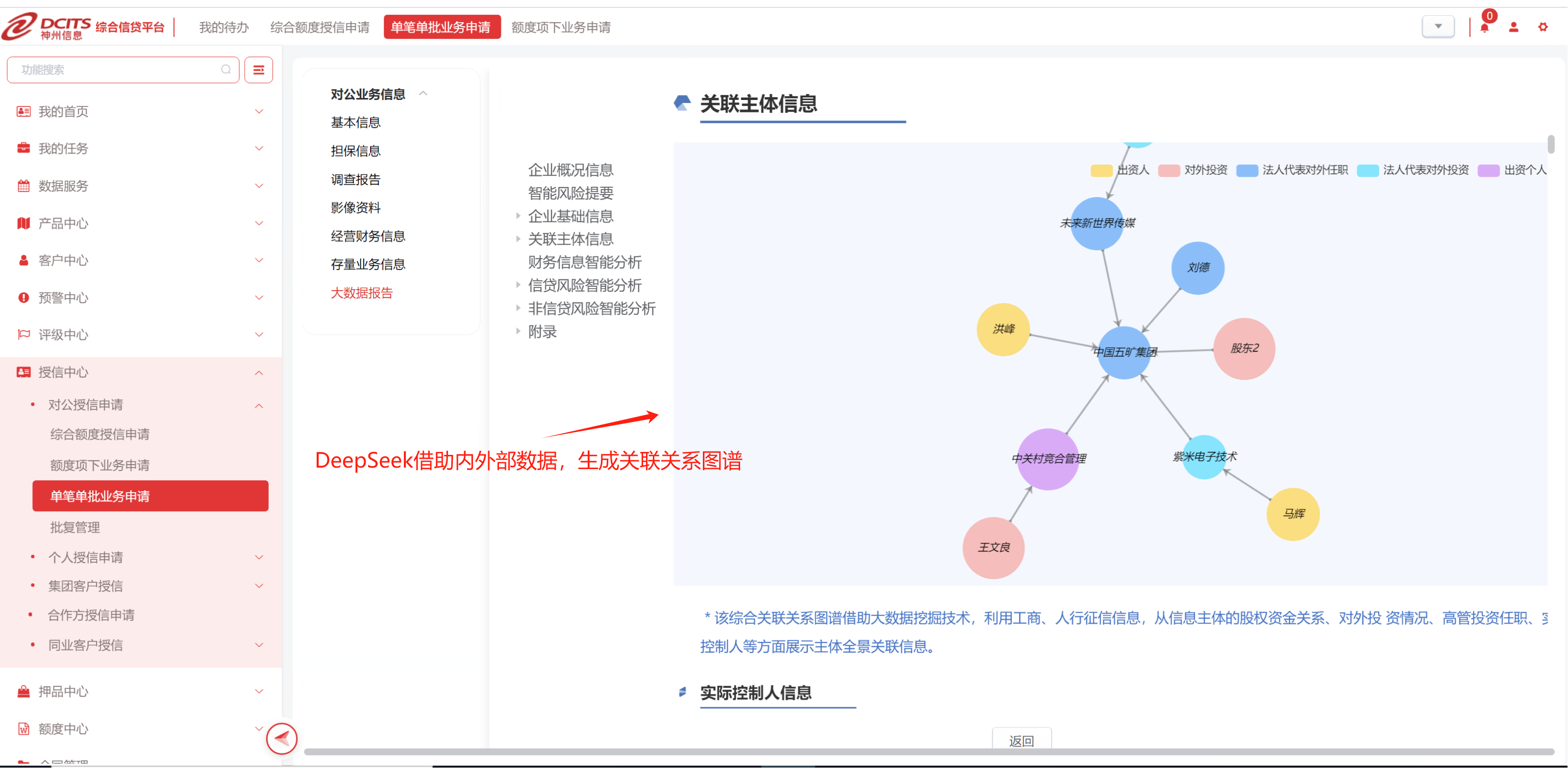

場景二:供應(yīng)鏈穿透驗證——筑牢對公業(yè)務(wù)的“風控堤壩”

聚焦痛點:虛假貿(mào)易融資,、關(guān)聯(lián)交易套利等風險頻發(fā),傳統(tǒng)人工驗證依賴抽樣檢查,,難以覆蓋全量數(shù)據(jù),。

解決方案一:動態(tài)交易閉環(huán)建模

數(shù)據(jù)解析:基于DeepSeek-VL2多模態(tài)模型的跨格式解析能力,結(jié)合領(lǐng)域知識進行微調(diào)并與ERP系統(tǒng)API適配,,自動解析企業(yè)ERP系統(tǒng)多源異構(gòu)數(shù)據(jù),,并通過代碼生成技術(shù)構(gòu)建“采購-生產(chǎn)-銷售-物流”四維交易鏈路模型,。

邏輯校驗:實時驗證交易閉環(huán)性,如采購量=銷售量+庫存變動±合理損耗,,標記異常訂單,,如無對應(yīng)物流記錄的“空轉(zhuǎn)貿(mào)易”。

解決方案二:多源交叉驗證

發(fā)票核驗:支持對接稅務(wù)局電子發(fā)票平臺,,驗證發(fā)票真?zhèn)渭伴_票時間與合同的一致性,。

物流追蹤:支持第三方物流公司API接入,,匹配物流單號與貨物實際軌跡,。

價值體現(xiàn):全量覆蓋供應(yīng)鏈交易節(jié)點,精準攔截虛假貿(mào)易融資

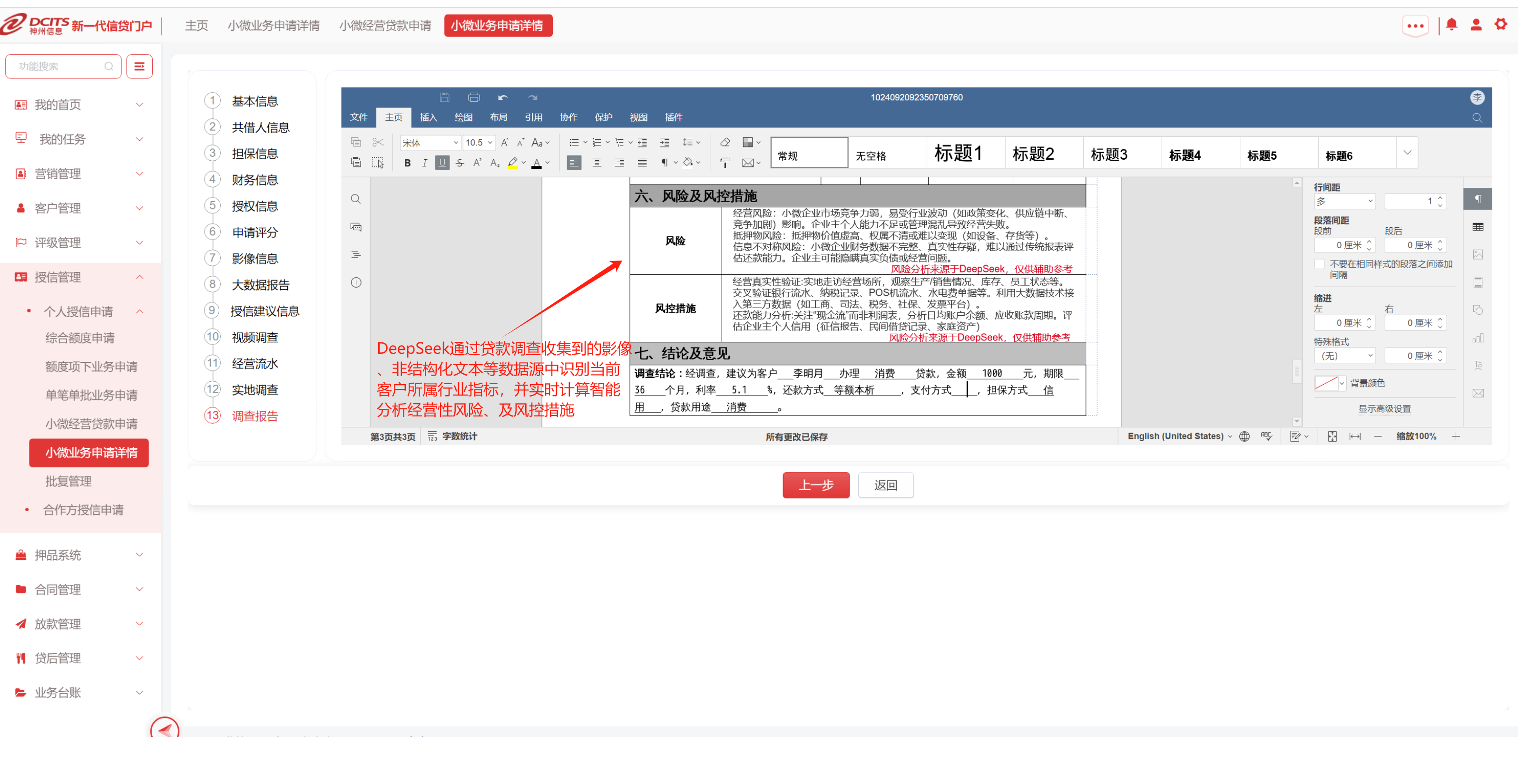

場景三:軟信息量化評估——打開小微金融的“信用黑盒”

聚焦痛點:小微企業(yè)與個體工商戶缺乏抵押物,,依賴“軟信息”(如家庭支持,、社區(qū)評價)評估還款意愿,但傳統(tǒng)人工評估主觀性強,、難以量化,。

解決方案一:非結(jié)構(gòu)化信息轉(zhuǎn)化

語義解析:基于DeepSeek-R1模型的檢索增強生成(RAG)框架與參數(shù)高效微調(diào)(PEFT)技術(shù),結(jié)合金融領(lǐng)域知識蒸餾,,實現(xiàn)客戶經(jīng)理面談錄音(如“親戚常來幫忙看店”)的語義解析與結(jié)構(gòu)化標簽生成(如“親屬支持頻率=高”),,并通過多源數(shù)據(jù)融合引擎關(guān)聯(lián)客戶通訊錄、社交行為等動態(tài)信息進行邏輯校驗,。

關(guān)系圖譜構(gòu)建:基于企業(yè)主社交數(shù)據(jù),,如微信好友職業(yè)分布、供應(yīng)商合作年限,,構(gòu)建“家庭-商業(yè)-社區(qū)”三層關(guān)系網(wǎng)絡(luò),,量化社會支持強度,如關(guān)聯(lián)密切供應(yīng)商≥5家,。

解決方案二:動態(tài)評分模型

還款意愿預(yù)測:結(jié)合歷史違約數(shù)據(jù)訓練模型,,識別高風險行為模式(如頻繁更換經(jīng)營地址、員工流動性異常),。

價值體現(xiàn):實現(xiàn)軟信息標準化評估,,推動普惠金融客群進一步下沉。

場景四:行業(yè)風險預(yù)警——構(gòu)建貸后管理的“動態(tài)哨站”

聚焦痛點:區(qū)域性,、行業(yè)性風險傳導速度快(如房地產(chǎn)政策調(diào)整影響上下游企業(yè)),,傳統(tǒng)貸后管理依賴人工收集信息,響應(yīng)滯后,。

解決方案一:政策與市場動態(tài)感知,。

政策解析:通過DeepSeek-RAG技術(shù),實時獲取各類公開文件,,如住建部“白名單”政策,、地方監(jiān)管動態(tài),如環(huán)保限產(chǎn)通知,提取關(guān)鍵影響因子(如房企融資支持范圍,、限購區(qū)域調(diào)整),。

行業(yè)推演:基于供應(yīng)鏈關(guān)系圖譜,如建材供應(yīng)商→建筑企業(yè)→房產(chǎn)開發(fā)商,,模擬政策變動對上下游企業(yè)的現(xiàn)金流沖擊,,如建材需求下降→供應(yīng)商回款周期延長。

解決方案二:智能決策輸出

分級處置:自動生成客戶風險等級,,如“高風險-暫停新增授信”,、“中風險-追加抵押物”,推送至客戶經(jīng)理移動終端,。

價值體現(xiàn):提前3-6個月預(yù)警系統(tǒng)性風險,,優(yōu)化貸后資源分配。

場景五:客戶畫像精準營銷——激活全渠道的“需求洞察”

聚焦痛點:客戶需求分散,、營銷轉(zhuǎn)化率低,,傳統(tǒng)營銷依賴人工經(jīng)驗,難以精準匹配產(chǎn)品與客戶需求,。

解決方案一:智能推薦引擎

產(chǎn)品匹配:基于客戶畫像與產(chǎn)品特征(如利率,、期限、擔保方式),,生成個性化推薦方案(如“推薦裝修貸給購房客戶”),。

內(nèi)容生成:利用DeepSeek生成式能力,自動輸出定制化營銷文案(如結(jié)合客戶地域特色的推廣話術(shù)),。

解決方案二:閉環(huán)反饋優(yōu)化

響應(yīng)追蹤:實時監(jiān)控營銷活動效果(如點擊率,、轉(zhuǎn)化率),通過強化學習動態(tài)調(diào)整推薦策略(如高凈值客戶優(yōu)先推送高收益理財),。

價值體現(xiàn):提升營銷響應(yīng)率與客戶滿意度,,降低獲客成本。

以科技之力,,讓金融更有溫度

DeepSeek大模型與綜合信貸系統(tǒng)的深度融合,,標志著銀行信貸業(yè)務(wù)從“經(jīng)驗驅(qū)動”到“數(shù)據(jù)智能驅(qū)動”的范式變革。神州信息“智能綜合信貸系統(tǒng)”通過聚焦“普惠金融非標準數(shù)據(jù),、供應(yīng)鏈交易驗證,、軟信息量化、行業(yè)風險監(jiān)控,、客戶畫像精準營銷”五大場景的技術(shù)突破,,助力銀行實現(xiàn)風險可控、效率提升,、客群下沉的三重目標,,讓每一筆資金精準滴灌實體經(jīng)濟,,為中國經(jīng)濟高質(zhì)量發(fā)展注入科技動能。

京公網(wǎng)安備11010802043876

京公網(wǎng)安備11010802043876